내가 다시 보려고 기록을 하다보니, 포스팅 내용의 설득력에 상관없이 요즘 이어가고 있는 생각들의 결론들부터 일단 적고 있다. 오늘은 연금저축계좌에 대해 끄적거려 보자. 물론 이런 포스팅들은 웹 공간에 차고도 넘치지만, 밝혀두었듯 내가 다시 읽기 편하려고 남기는 기록이니까.

그 전에 혹시나 연금계좌가 없을 때의 세금이 얼마나 무서운지 먼저 느끼려면 ETF 적립식 투자에 적용되는 소득세법에 대해 정리해두었으니 아래 포스팅을 먼저 참고하는 것도 좋겠다.

소득세법으로 알아보는 미국 ETF 장기 적립식 투자용 연금계좌 혜택의 위력

적을 알고 나를 알면 백 번 싸워도 위태롭지 않은 법이다. 먼 미래를 향해 차근차근 복리 성장을 쌓아나가려고 하는 장기투자자라면 어떨까. 적립식 투자에 필요한 평정심이 어느 정도인가를 평

atticus262.tistory.com

다시 돌아와서, 연금저축계좌는 취급기관에 따라 신탁(은행), 보험(보험사), 펀드(증권사)의 세 종류가 있다. 신탁과 보험은 뜯기는 운용 수수료 때문에도 패쓰[!]할 거지만, 어쨌든 나는 주식 투자자이기도 하고 직접 연금을 운용하면서 수수료를 아낄 수 있는 연금저축펀드에 대해 정리할 생각이다.

개인연금 계좌의 장점은 크게 두어 가지다. ➊납입액에 따라 세액공제를 받을 수 있고, ➋매매차익이나 배당 같은 운용 수익에 대한 과세를 낮은 세율로 뒤로 미룰 수 있고, ➌반 강제적으로 장기투자를 할 수 있게 도움도 받을 수 있다. 이 혜택들은 공통적으로, 복리 효과를 지켜 나가는 데에 핵심적이다.

연금저축 계좌의 혜택

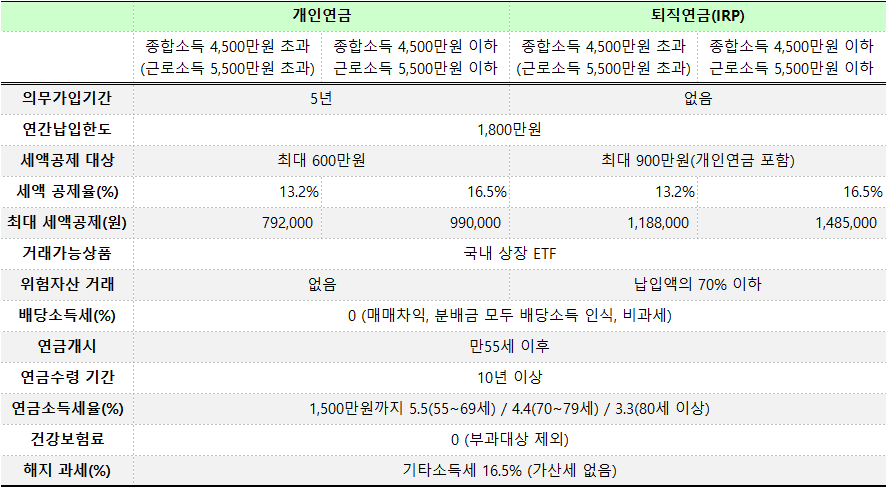

세액공제는 당장 피부로 느껴지는 장점일 수 있다. 직장인이든 자영업자든 세금을 납부하게 되는데, 공제된 만큼을 덜 내거나 돌려받을 수 있기 때문이다. 계좌에 입금한 금액의 16.5% 또는 13.2%가 공제되는데, 이 비율을 적용해주는 입금액의 상한선은 600만 원이다. 납입은 1,800만 원까지 할 수는 있다.

비율은 소득에 따라 다르게 적용된다. 종합소득을 4,500만 원 이하(근로소득만 있는 경우에는 5,500만 원 이하) 받는 사람은 16.5%, 초과하면 13.2%를 적용받는다. 나는 작년에 1,200만 원어치를 납입했고, 이 중에서 600만 원에 대해 16.5%인 99만 원의 세금을 올해 돌려받게 됐다.

세액공제 대상 한도인 600만 원은 퇴직연금 계좌가 있으면 900만 원까지 늘어나기는 한다. 한도를 꽉 채울 여력과 의지가 있다면, 퇴직연금의 경우 납입금의 30%는 주식에 투자할 수 없기 때문에 고민이 필요하다.

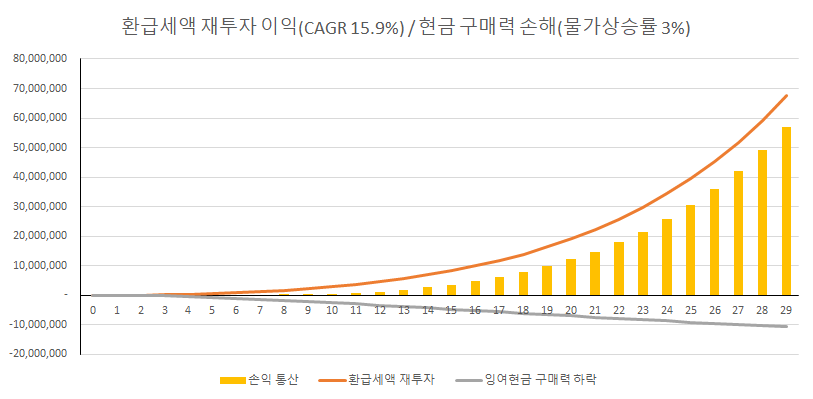

두 경우 공제대상 한도 차액 300만 원의 16.5%인 49.5만 원을 더 아껴서 매년 재투자하는 복리효과(A)와 900만 원의 30%인 270만 원의 구매력이 심지어 적립식으로 복리 하락하는 효과(B)를 각자 잘 비교해야 한다. A는 금액이 작고 복리수익률(미국 지수ETF의 장기 기대수익률≒1.159배)이 높은 반면, B는 금액이 크고 복리하락률(1÷[1+0.03]≒0.97배)이 작다.

S&P500과 나스닥100 적립식 장기투자하면 얻을 연평균 기대수익

밸류에이션을 할 때 자신만의 할인율이 있어야 한다. 그러려면 잠재적인 여러 대안자산들의 기대수익률 가운데 최대값을 알아내야 한다. 구글링을 통해 전통적 자산들이 기록한 지난 95년 동안

atticus262.tistory.com

이렇게 피부로 닿는 단기적인 혜택은 장기투자를 도와준다. 처음부터 10년을 결심할 필요는 없다. 냈던 세금을 연말정산에서 꽤 돌려받는 당근을 경험하면, 그 해에는 1년 동안 연금저축을 유지할 동기가 된다. 그러면 다음 해에 또 당근을 경험하고 1년 더 투자, 다음 해 환급받고 또 1년 더, ...

고비 사막을 건너는 데 필요한 것은

몇 번의 도약이나 비행이 아니다.

수 백만 번의 '한걸음' 들이 있어야 한다.

- 공지영 -

중간에 필요한 돈은 인출하는 것도 가능하다. 징벌적인 불이익이 있는 것은 아니다. 인출한 액수에 대해 공제받았던 세금만 토해내면 그 뿐이다. 달콤했던 만큼 당근을 뺏기는 게 징벌적이라고 느낄 수도 있겠지만, 그것은 또 그것대로 장기투자를 유지하는 데에 소중한 경험이 될 것이다. 투자는 당장 없어도 되는 돈, 즉 여유 자금으로 해야 한다는 조언을 비로소 이해하게 된다.

이렇게 투자 기간이 길어질 수록 수익이나 비용의 미세한 차이도 복리 효과로 누적되어 어마어마하게 다른 결과를 만들어낼 수 있다. 그래서 당장 냈어야 할 세금 같은 비용을 최소 10년 뒤로 미룰 수 있는 것은 잠재적이지만 어찌보면 가장 커다란 혜택이다.

연금계좌에서는 국내 상장된 ETF만 거래할 수 있다. ETF에서 매매차익이나 분배금 수익을 얻으면 보통의 계좌에서는 모두 15.4%의 배당소득세를 뜯기게 되지만, 연금계좌에서는 이 모든 세금을 당장은 내지 않는다. 대신 연금을 수령할 때 세율이 훨씬 낮은(나이에 따라 3.3~5.5%) 연금소득세를 차감하는 것으로 미루는 효과가 있다.

연금 수령은 만 55세부터 언제든지 신청할 수 있지만 연금계좌 운용 기간이 10년 이상이라야 신청할 수 있기 때문에, 사실은 냈어야 할 세금을 자산으로 적어도 10년의 복리 증식을 기대할 수 있는 셈이다.

연금저축 계좌의 한계와 활용

연금저축펀드에서 할 수 없는 것들도 있다. 해외 종목들은 거래할 수 없고, 국내에서 개별 주식을 매수하는 것도 안된다. 장기투자를 할 수 있어야 혜택이 있다는 것도 한계라면 한계다. 누구도 인생의 앞날을 투명하게 내다볼 수 없기 때문에, 저축 규모를 늘리려고 욕심 부리고 무리해서는 안된다.

당연히 5년 안에 몫돈 들 일이 있는 인생 계획을 세운 사람들은 더 주의해야 한다. 자녀들의 대학 등록금은 더없이 소중하다. 주거 독립이나 결혼 자금이 필요해질 20대도 마찬가지다. 그래서인지 이 얘기를 접한 많은 어린 친구들은 반응이 시큰둥했다. 하지만 40대, 50대는 생각보다 금방 온다. 신중하라는 말을 바꿔서, 소액으로라도 제발 빨리 시작해야 한다고 간절히 조언하고 싶다. 큰 돈을 갖기 위해 필요한 건, 큰 시드머니가 아니라 긴 시간이다.

최소 10년 후의 장기적인 금융 계획을 그리는 사람이라면 누구에게나 연금저축펀드가 필요할 수 있다. 국민연금을 수령하기 전에 퇴직하려는 사람, 우리 아기에게 넉넉한 사회생활을 남겨주고 싶은 신혼부부, 병원비나 장례비로 자녀에게 짐이 되고 싶지 않은 어르신, 하다못해 노후에 폐지를 줍고 싶지는 않은 누구나 개인연금 계좌를 활용할 수 있다.

다만 2, 30대에 파이어족이 되어야 하는 사람에게는 절대로 추천하지 않는다. 또, 거듭 말하지만, 5년 안에 계획된 중요한 지출을 준비하느라 여유가 전혀 없는 분들도 대상이 아니다. 제도의 혜택이나 불이익 때문이 아니라, 투자의 관점에서도 5년 정도의 단기간 변동성은 운의 영역이기 때문이다.

개인연금 계좌는 각 증권사 앱에서 비대면으로 개설할 수 있다. 증권사마다 세부적인 과정이 다르지만, 어쨌든 설치한 앱에서 [계좌개설]과 [개인연금] 키워드를 찾아 따라가려고 하면 된다. 신분증이 필요하다. 혹시 납입한도를 설정할 때는 최대 1,800만 원으로 해두는 걸 굳이 피할 이유는 없다.

'투자자 > 투자전략' 카테고리의 다른 글

| 소득세법으로 알아보는 미국 ETF 장기 적립식 투자용 연금계좌 혜택의 위력 (2) | 2024.02.26 |

|---|---|

| S&P500과 나스닥100 적립식 장기투자하면 얻을 연평균 기대수익 (2) | 2024.02.19 |

| (거인의어깨 2) 기업분석 체크리스트 정리 (사업 편) (0) | 2023.06.02 |

| 피터린치 뜯어읽기 05 "사실을 수집하라" (확신을 가지려면) (0) | 2022.09.28 |

| PBR에 따른 자사주 매입이 BPS와 ROE에 주는 영향 (0) | 2022.07.11 |